Cher entrepreneur, on se retrouve pour le 3e et dernier volet de cette saga dédié à la TVA en micro-entreprise !

En toute objectivité, elle va devenir aussi mythique que Retour vers le Futur 🤩 et son indémodable DeLorean.

Le but de cet article est de t’aider à comprendre comment faire ta déclaration de TVA en ligne. Les 3 étapes clés, tous les trucs à ne pas zapper et les pièges à éviter.

Au programme :

→ Quels sont les 3 régimes de la TVA ?

→ Comment choisir son régime (mensuel, trimestriel, annuel) ?

→ Comment faire sa déclaration de TVA en ligne ?

D’autres questions sur la TVA ?

La réponse se trouve probablement dans l’un des épisodes précédents :

⇒ Tu te demandes comment marche la TVA en micro-entreprise ? Ou trouver ton n° de TVA intercommunautaire ? Pourquoi et comment passer au régime réel ?

Réponse dans l’épisode 1 👉 Guide de la TVA en micro-entreprise

⇒ Comment gérer la TVA pour tes clients étrangers en Europe et dans le reste du monde ?

Réponse dans l’épisode 2 👉 La TVA en Micro-entreprise : Cas des clients étrangers

Les régimes de la TVA

Il existe 3 régimes de TVA et 3 façons de déclarer la TVA.

Pour éviter de t’assommer à coup d’informations techniques, je ne rentre pas trop dans les détails des régimes. Tu peux retrouver plus d’infos 👉 sur le site officiel du gouvernement.

On distingue 3 rythmes de déclaration :

Mensuel : Régime réel normal

La déclaration se fait donc tous les mois, entre le 1er et le 24 du mois suivant à déclarer.

Par exemple, la déclaration pour le mois de janvier se fait entre le 1er et le 20 février.

La date exacte dépend de la forme juridique de ton entreprise :

- Autour du 15 de chaque mois, pour les entrepreneurs individuels.

- Autour du 21 de chaque mois, pour les SARL.

- Autour du 24 de chaque mois, pour les SAS et autres.

Elle sera toujours bien visible dans ton espace pro impot.gouv.

Trimestriel : Régime réel trimestriel

Ce régime n’est pas accessible aux entreprises

→ Qui bénéficient du RSI (régime simplifié d’imposition)

→ Dont le montant annuel de ta TVA dépasse 4 000€

Comme pour les déclarations mensuelles, la date de dépôt dépend de la forme juridique de l’entreprise :

- Autour du 15/M+1 de chaque trimestre, pour les entrepreneurs individuels.

- Autour du 21/M+1 de chaque trimestre, pour les SARL.

- Autour du 24/M+1 de chaque trimestre, pour les SAS et autres.

Ici encore, elle sera toujours bien visible dans ton espace pro impot.gouv.

Sous ce régime, il y a donc 4 déclarations de TVA à réaliser au cours d’une année.

Annuel : Régime simplifié

Impossible d’opter pour ce régime si le montant annuel de ta TVA dépasse 15 000€.

À noter : certaines opérations sont exclues : importations, certaines opérations immobilières, travaux de construction, etc…

Sous ce régime, tu as 2 acomptes de TVA à verser :

→ En juillet : 55 % de la TVA due en juillet de l’année précédente

→ En décembre : 40 % de la TVA due en juillet de l’année précédente.

Et une déclaration annuelle avec régularisation.

L’éventuel solde doit être payé au moment de la télétransmission de la déclaration de régularisation annuelle (aux alentours du 03/05/N+1), si tu clôtures tes comptes au 31/12 comme 80% des entreprises.

Par exemple : si tu as clôturé tes comptes au 31/12/2023, ton dépôt de la déclaration de TVA annuelle pour régularisation doit se faire au 3 mai 2024 au plus tard.

Comment choisir son régime de TVA ?

Tu approches des seuils de la micro-entreprise et tu seras bientôt redevable de la TVA et tu te demandes quel régime choisir ?

Voici quelques questions pour t’aider à faire ton choix :

- Comment gères-tu ta compta ? Tu fais un suivi régulier ou plutôt freestyle ?

- Conserves-tu bien les justificatifs et listes-tu tes dépenses ?

- As-tu beaucoup ou peu de flux comptables ?

- Ton logiciel de facturation te permet d’éditer un récapitulatif de la TVA collectée encaissée ?

→ Si tu n’as pas un suivi rigoureux, préfère la déclaration mensuelle ou trimestrielle.

Mais évite la déclaration annuelle ! Revenir sur 12 mois de dépenses est fastidieux et source d’erreur.

→ Si tu es plutôt de la team organisée, que tes outils te facilitent la tâche, ou que tu as peu de flux, choisis la déclaration annuelle ou trimestrielle. Elle te fera gagner du temps chaque mois !

Encore un doute ? N’hésite pas à faire appel à un ou une professionnel pour t’aiguiller.

Un atelier conseil avec moi peut t’aider à y voir plus clair et à prendre la bonne décision dans ta situation à toi.

Comment déclarer sa TVA ? (Cerfa 3310-CA3-SD)

C’est parti pour le guide étape par étape.

Je me base sur le cerfa 3310-CA3-SD qui sert aux déclarations mensuelles et trimestrielles.

Pour la déclaration annuelle, on utilise le cerfa 3517-S-SD. Les codes sont différents mais le raisonnement et les étapes sont globalement les mêmes.

Je sais… Les déclarations sont très complètes et toutes leurs lignes font peur.

Mais pas de panique ! Beaucoup ne te serviront pas.

Nous allons voir ici les principales lignes, celles qui te serviront le plus souvent.

En cas de doute, consulte la Notice pour ta déclaration.

💡 Bon à savoir: Tous les montants que tu indiques dans ta déclaration doivent être arrondis à l’euro, sinon ta déclaration fera apparaître une erreur et tu ne pourras pas la valider.

Étape 1 : Le récapitulatif de la TVA collectée

Connecte-toi sur ton espace professionnel sur le site impots.gouv.fr.

Dans la rubrique « Mes services », clique sur « TVA ».

Puis clique sur « Déclarer ».

Te voilà arrivé sur la déclaration de TVA n° 3310−CA3.

Respire un bon coup, on commence.

Et promis, ça va le faire 😉

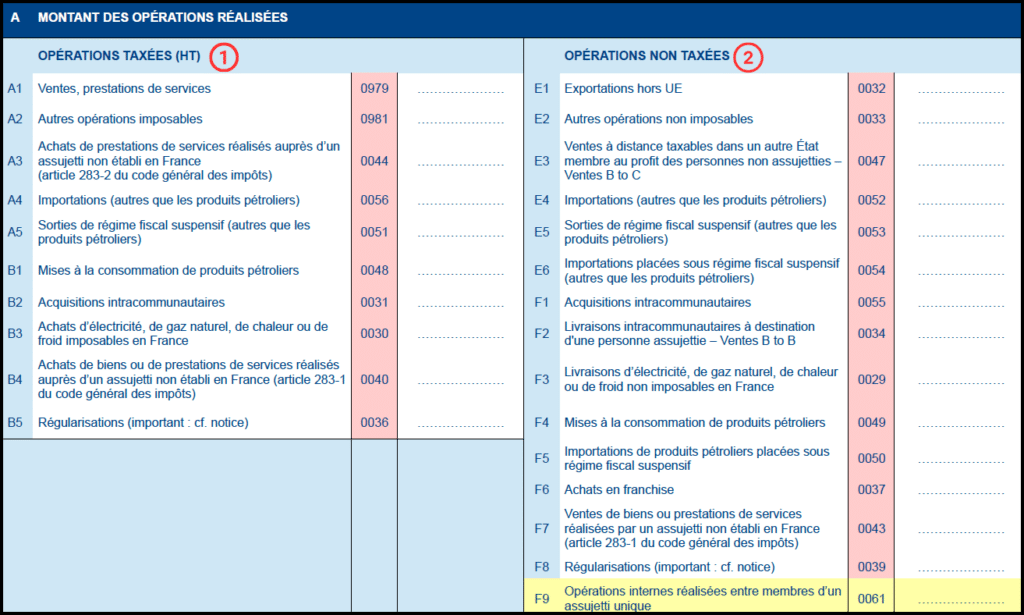

BLOC A – Montant des opérations réalisées

Dans ce 1er bloc, tu dois indiquer le montant HT de ton chiffre d’affaires, réparti

→ Selon les opérations taxées (1) ou non taxées (2),

→ Selon la nature de l’activité.

C’est ce qu’on appelle la TVA collectée.

Voici les principales lignes à remplir.

1- Les opérations taxées

→ A1 : Le montant HT de toutes les opérations taxables qui constituent ton chiffre d’affaires.

Ventes de biens, prestations de services, travaux immobiliers, ventes à distance à des personnes non assujetties taxables en France lorsque leur montant global annuel est inférieur ou égal à 10 000 €, etc.

→ A2 : montant HT des opérations taxables particulières qui ne constituent pas ton chiffre d’affaires courant.

Comme les cessions d’immobilisations, livraisons à soi-même d’immobilisations…

→ A3 : montant HT des achats de prestations de service fournies par un prestataire établi en Europe et imposable en France.

→ A4 : montant HT des achats de biens fournis par un prestataire établi en dehors de l’Europe.

→ B2 : montant HT des achats de biens fournis par un prestataire établi en Europe, hors France (facture faisant apparaître la TVA).

2- Les opérations non taxées

→ E1 : montant HT des ventes hors Europe

→ F1 : montant HT des achats de biens fournis par un prestataire établi en Europe, hors France (facture ne faisant pas apparaître de TVA).

→ F2 : montant HT des livraisons de biens intracommunautaires exonérées constituants du chiffre d’affaires (activité BtoB avec un client en Europe)

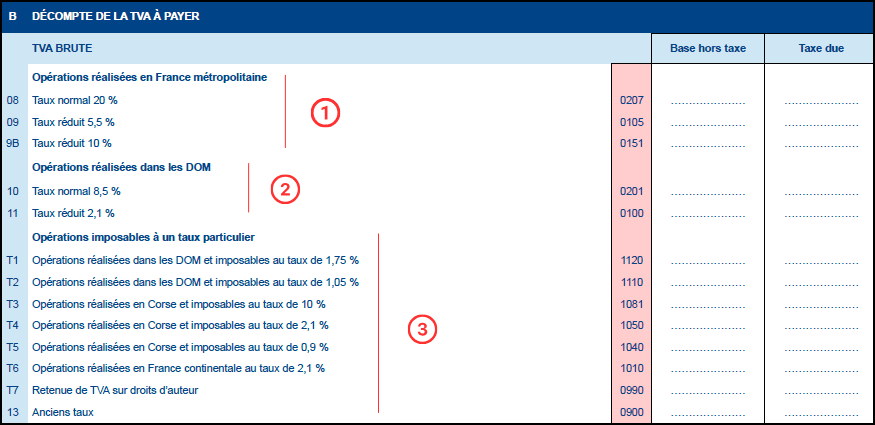

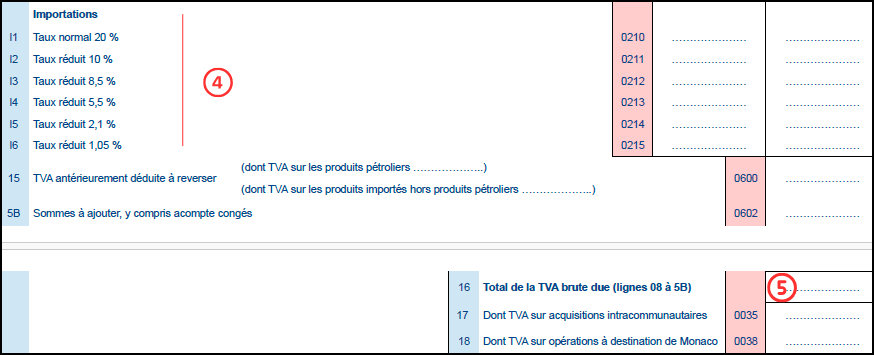

BLOC B – Décompte de la TVA à payer

Dans ce bloc B, tu devras dispatcher le total du montant total HT du bloc A, selon le taux de TVA appliqué.

Rien de trop technique, il faut juste bien lire les libellés !

- (1) – Montant du CA HT des ventes faites en France (hors DOM et Corse)

- (2) – Montant du CA HT des ventes faites dans les DOM

- (3) – Montant du CA HT des ventes faites en France (métropolitaine, DOM et Corse) avec des taux particuliers

- (4) – Montant du CA HT des importations

Le montant total de la TVA collectée due apparaît en ligne 16 – (5)

BRAVO ! Le plus dur est fait ✅

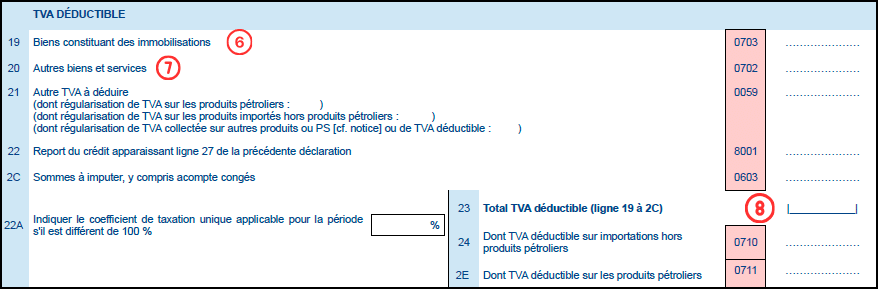

Étape 2 : Le récapitulatif de la TVA déductible

À l’étape 2, tu dois renseigner la TVA sur tes achats.

Cette TVA est déductible, selon la nature de la dépense.

Tu vas voir c’est très rapide.

→ (6) – ligne 19 – Investissement

Dans le langage comptable on appelle ça les immobilisations.

Par exemple : ordinateurs, voitures, mobiliers, etc…

→ (7) – ligne 20 – Achats courants

Par exemple : logiciels, abonnements, fournitures, etc…

→ (8) – ligne 18 – Total TVA déductible

Sur cette ligne apparaît le montant total de TVA déductible payée sur la période.

Ce montant sera déduit de la TVA due.

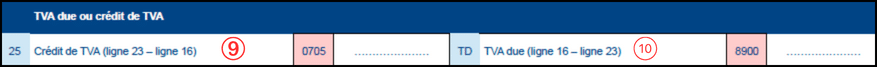

Étape 3 : Le récapitulatif de la TVA à payer

C’est l’heure du récap !

⇒ Si la TVA collectée > TVA déductible

Alors tu auras de la TVA à payer.

Le montant apparaît en ligne TD (10).

⇒ Si la TVA collectée < TVA déductible

Alors tu auras un crédit de TVA.

Le montant apparaît en ligne 25 (9).

Et voilà !

Tu as fini ta 1ere déclaration 💪

Tu peux être fier·e de toi !

Te voilà paré pour tes prochaines déclarations.

Et si la TVA te fait peur ? Tu te sens perdu ?

Tu aimerais être conseillé sur certains aspects en lien avec la TVA ?

Ou d’autres sujets en lien avec ta gestion business ?

J’ai la solution pour toi 👇

🚀 Plus de conseils pour gérer ton entreprise ?

Découvre l’Atelier Conseil des Micro-Entrepreneurs qui grandissent.

Dis bye-bye au flou et aux angoisses liées à …

La gestion.

Les aspects administratifs et fiscaux.

Ta vision business à moyen et long terme.

On (re)met à plat tout ce qui bloque, te préoccupe, t’interroge,

Je t’apporte les réponses claires, adaptées à TA situation.

✅ Tout devient limpide.

✅ Ta charge mentale diminue.

✅ Tu fais grandir ton business avec sérénité.

👉 Découvre l’Atelier conseil des entrepreneurs